Вы здесь

Пришла пора считать отпускные…

Ирина Фурсина

Сотрудники берут отпуска и осенью, и весной и зимой. Однако, пожалуй, никто не станет спорить, что сезон отпусков – это все же именно лето. И вот оно наступило! Работники в массовом порядке уезжают отдыхать… доставляя тем самым бухгалтеру дополнительные хлопоты. Постараемся их облегчить.

Непосредственно сумму отпускных рассчитать несложно. Для этого нужно просто умножить количество положенных работнику календарных дней отпуска на его средний дневной заработок. Основная же трудность состоит как раз в подсчете этого заработка. Правила его определения прописаны в Положении об особенностях порядка исчисления средней заработной платы, утвержденном постановлением Правительства РФ от 24 декабря 2007 г. № 922 (далее – Положение). Кроме того Минздравсоцразвития России в этом году уже успел выпустить разъяснения, касающиеся некоторых моментов расчета среднего заработка по новому Положению.

Залог безошибочного расчета среднего заработка (и как следствие – отпускных) – правильное определение расчетного периода, а также перечня и размера выплат, которые нужно включать в заработок сотрудника. Бухгалтеру нужно учесть множество нюансов, например, при учете премий. А в некоторых случаях следует быть особенно внимательным. Скажем, при расчете отпускных после повышения зарплат на фирме, или когда в отпуск идет сотрудник, которые часто ездит в командировки. Но давайте обо всем по порядку…

Какой расчетный период брать

По общему правилу расчетный период, за который нужно определять средний заработок для оплаты отпусков, равен последним 12 календарным месяцам (ст. 139 ТК РФ).

Пример 1

Работник уходит в отпуск с 22 июня 2008 года. Значит, расчетный период для подсчета среднего заработка – с 1 июня 2007 года по 31 мая 2008 года.

Однако при исчислении среднего заработка из расчетного периода нужно исключить время (и начисленные за это время суммы), когда работник, к примеру, болел, был в отпуске, в командировке или не мог приступить к работе из-за простоя не по своей вине. Все исключаемые периоды перечислены в пункте 5 Положения. То есть получается, что практически в любом случае, расчетный период, составляющий 12 месяцев, предшествующих уходу в отпуск, будет отработан не полностью.

Возможна ситуация, когда у сотрудника за прошедшие 12 месяцев или даже больший период не будет начисленной зарплаты, либо все это время будет состоять из исключаемых периодов. В данном случае определять средний заработок нужно за предшествующий период, равный расчетному (п. 6 Положения). То есть фактически расчетный период будет равен 12 месяцам, которые предшествуют исключаемому времени.

Пример 2

Сотрудница уходит в ежегодный отпуск с 16 июня 2008 года сразу после выхода из отпуска по уходу за ребенком, в котором она находилась с 21 февраля 2007 года по 15 июня 2008 года. Таким образом, 12 месяцев с 1 июня 2007 года по 31 мая 2008 года, предшествующие выходу в ежегодный отпуск, полностью состоят из исключаемого времени.

Более того, отпуску по уходу за ребенком предшествовал декретный отпуск, оформленный с 4 октября 2006 года по 20 февраля 2007 года. Это время также следует исключать. Поэтому расчетным будет период с 1 октября 2005 года по 31 сентября 2006 года.

Если не только в течение прошедших 12 месяцев, но и до этого у сотрудника не будет фактически отработанных дней (зарплаты), средний заработок придется рассчитывать исходя из сумм, начисленных за дни месяца, которые сотрудник успел отработать перед уходом в отпуск (п. 7 Положения). Но если и эти дни будут подлежать исключению – отпускные придется считать исходя из оклада (п. 8 Положения).

Какие выплаты учесть при расчете отпускных

После того, как расчетный период определен, нужно подсчитать сумму начисленных за это время выплат, которые будут участвовать в расчете среднего заработка. При этом следует руководствоваться пунктом 2 Положения. Он предписывает учитывать все выплаты, предусмотренные системой оплаты независимо от источников их начисления.

Надо заметить, что приведенный в Положении перечень является открытым. Поэтому даже не названные в нем выплаты, которые относятся к системе оплаты труда у конкретного работодателя, нужно брать в расчет. Не учитываются только выплаты социального характера и иные, не относящиеся к оплате труда. Это материальная помощь, оплата работникам стоимости питания, проезда, обучения, коммунальных услуг, отдыха (п. 3 Положения).

Основные виды выплат, учитываемых при расчете среднего заработка

|

Зарплата. Начисленная любым способом, в том числе и выданная в неденежной форме. |

|

Надбавки и доплаты к окладам (тарифным ставкам). За профессиональное мастерство, классность, стаж работы, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ, руководство бригадой и т. д. |

|

Выплаты, связанные с условиями труда. В частности, районные надбавки и коэффициенты, повышенная оплата труда на тяжелых работах, работах с вредными или опасными и иными особыми условиями труда, за труд в ночное время, в выходные и нерабочие праздничные дни, оплата сверхурочной работы. |

|

Премии и вознаграждения, предусмотренные системой оплаты труда. |

|

Иные выплаты, предусмотренные системой оплаты труда. |

Особенности учета премий

В пункте 15 Положения установлены следующие правила учета премий при определении среднего заработка.

Ежемесячные премии. В расчет берут только те выплаты, которые были начислены в расчетном периоде. Причем не более одной за каждый показатель за месяц расчетного периода. То есть, всего может быть 12 ежемесячных премий за однотипные заслуги, скажем, за выполнение месячного плана.

Ежеквартальные премии, и другие премии, выдаваемые более чем за месяц (например, полугодовые). Учитывают только премии, начисленные в расчетном периоде. Если премиальный период не превышает расчетный, то при подсчете заработка премии берут в размере фактически выплаченных сумм за каждый показатель. Если это условие не выполняется – в размере месячной части за каждый месяц расчетного периода. Иными словами, можно учесть 4 квартальные или 2 полугодовые премии, выданные за один показатель.

Годовые премии, единовременные вознаграждения за выслугу лет, стаж работы. В расчет берут только выплаты, начисленные за предыдущий год. Независимо от времени их фактической выдачи. К примеру, если работник уходит в отпуск в мае 2008 года, расчетным периодом будет май 2007 года – апрель 2008 года, но премию за 2007 год нужно включить в расчет, даже если она будет начислена в мае 2008 года или, скажем, в июле 2008 года (при этом потребуется пересчитать сумму отпускных).

Если расчетный период отработан не полностью, поощрительные выплаты (ежемесячные, квартальные, годовые) включаются в расчет отпускных пропорционально отработанному времени. Если, конечно, они уже не начислены «за фактически отработанное время в расчетном периоде».

Из разъяснений, которые Минздравсоцразвития России привел в письме от 5 марта 2008 г. № 535-17, следует, что применительно к годовой премии эта оговорка означает следующее. Данные выплаты, начисленные с учетом отработанного времени, можно полностью включать в расчет, только если сотрудник идет в отпуск в январе и соответственно не полностью отработанный расчетный период представляет собой время с января по декабрь прошлого года.

Что же касается ежемесячных и ежеквартальных премий, выплаченных за отработанное время, то их, получается, нельзя будет учитывать целиком, если время, за которое они выплачены, полностью или частично окажется за пределами расчетного периода.

Наша справка

Минздравсоцразвития России в письме от 5 марта 2008 г. № 535-17 указал, что: «если расчетный период отработан не полностью и период, за который начислено вознаграждение по итогам работы за год, не совпадает с расчетным периодом, то данное вознаграждение учитывается пропорционально времени, отработанному в расчетном периоде».

Пример 3

Менеджер турфирмы «Оле-ле» уходит в отпуск с 23 июня 2008 года сроком на 14 календарных дней. Расчетный период для исчисления среднего заработка менеджера – с 1 июня 2007 года по 31 мая 2008 года. Оклад сотрудника – 15 000 руб. в месяц.

Кроме того, в июне – августе 2007 года менеджер получал надбавку к окладу в размере 2000 руб.

В феврале 2008 года менеджер был в командировке с 21 по 29 февраля (6 рабочих дней). А в апреле 2008 года сотрудник болел с 14 по 18 апреля (5 рабочих дней), Таким образом, в расчетном периоде из 250 дней было отработано только 239.

Зарплата менеджера за февраль составила 10 500 руб., а в апреле – 11 590 руб. 91 коп.

Согласно положению о премировании сотрудникам выплачивается ежегодная премия в размере одного – двух окладов, а также ежеквартальные премии за выполнение плана в размере от 20 процентов оклада с учетом фактически проработанного времени.

В марте 2008 года менеджер получил премию по итогам 2007 года в размере 22 500 руб. (15 000 руб. Х 1,5). Кроме того, сотруднику была выплачена премия в апреле 2008 года за I квартал в сумме 2684 руб. 21 коп. (15 000 руб. Х 20% : 57 дн. Х 51 дн.).

Расчетный период отработан не полностью, однако ежеквартальную премию можно учесть целиком. А вот годовая премия войдет в расчет среднего заработка пропорционально отработанному времени в сумме 21 506 руб. 02 коп. (22 500 руб. : 249 дн. Х 238 дн.).

Если работнику повышена зарплата

В таком случае средний заработок сотрудника нужно повысить. При этом наряду с зарплатой нужно скорректировать и другие выплаты, размер которых зависит от оклада (кратное или процент). Но если для выплаты предусмотрен диапазон значений, ее не повышают. Также как и различные надбавки, доплаты, вознаграждения установленные в абсолютных размерах. Индексировать заработок нужно по следующей схеме.

|

Когда произошло повышение |

Что нужно сделать |

|

В расчетном периоде |

Увеличить выплаты, начисленные в расчетном периоде. Коэффициент повышения рассчитывают так: оклад, установленный в месяце ухода в отпуск, делят на прежние оклады, действовавшие в каждом из месяцев расчетного периода |

|

После расчетного периода, но до наступления отпуска |

Повысить средний заработок, исчисленный за расчетный период |

|

В период отпуска |

Повысить средний заработок для расчета отпускных, причитающихся за дни с момента увеличения оклада до окончания отпуска |

Если за расчетный период сотрудник получал выплаты, которые не подлежат индексации, то в последних двух случаях придется отдельно рассчитать неповышаемую и повышаемую части среднего заработка и проиндексировать только последнюю.

Пример 4

Продолжим пример 3.

Предположим, что с 1 мая 2008 года (в расчетном периоде) всем сотрудникам турфирмы «Оле-ле» были повышены оклады. Новая зарплата менеджера стала равна 17 250 руб. Прежний оклад, напомним, был равен 15 000 руб. То есть коэффициент пересчета составляет:

17 250 руб. : 15 000 руб. = 1,15

На этот коэффициент нужно повысить размер зарплаты менеджера за все месяцы расчетного периода, предшествующие повышению оклада, и сумму ежеквартальной премии, которая установлена в процентах к окладу. А вот годовая премия, размер которой определен в виде интервала (один – два оклада), и надбавка, установленная в фиксированной сумме (2000 руб.), индексации не подлежат.

Таким образом, заработок сотрудника с учетом повышения составит:

17 250 руб. + (15 000 руб. Х 9 мес. + 10 500 руб. + 11 590 руб. 91 коп. + 2684 руб. 21 коп.) Х 1,15 + 2000 руб. Х 3 мес. + 21 506 руб. 02 коп. = 228 497 руб. 41 коп.

В том числе:

– в июне – августе 2007 года – 19 250 руб. (15 000 руб. Х 1,15 + 2000 руб.);

– в сентябре – декабре 2007 года и январе 2008 года - 17 250 руб. (15 000 руб. Х 1,15);

– в феврале 2008 года – 12 075 руб. (10 500 руб. Х 1,15);

– в марте 2008 года – 38 756 руб. 02 коп. (15 000 руб. Х 1,15 + 21 506 руб. 02 коп.);

– в апреле 2008 года – 16 416 руб. 39 коп. ((11 590 руб. 91 коп. + 2684 руб. 21 коп.) Х 1,15);

– мае 2008 года – 17 250 руб.

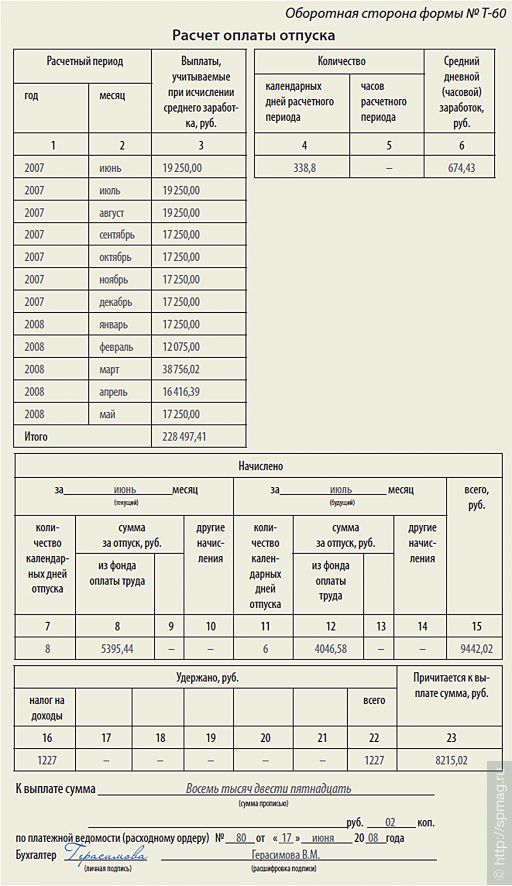

Эти данные бухгалтер турфирмы «Оле-ле» отразил в графах 1-3 оборотной стороны записки расчета о предоставлении отпуска по форме № Т-60.

Считаем средний заработок и отпускные

Порядок расчета среднего заработка зависит от того, были у работника в течение расчетного периода дни, которые необходимо исключать, или нет.

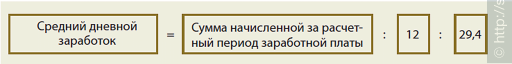

Если расчетный период отработан полностью средний дневной заработок определяют по формуле:

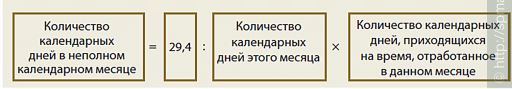

Если расчетный период отработан не полностью, то сначала нужно будет подсчитать отдельно количество календарных дней в неполных месяцах. Делают это так:

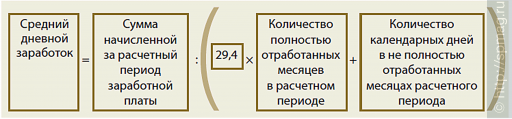

А затем рассчитать средний дневной заработок по формуле:

Конечно, эти формулы выглядят несколько громоздко. Однако расчет по ним не так уж и сложен.

Пример 5

Продолжим пример 4.

Напомним, менеджер турфирмы «Оле-ле» в феврале 2008 года был 9 дней в командировке, а в апреле 2008 года – болел 5 дней. Таким образом, на отработанный период в феврале приходится 20 календарных дней (29 – 9), а в апреле – 25 календарных дней (30 – 5).

Общее количество календарных дней в неполных месяцах, которое нужно брать в расчет, составляет:

(29,4 : 29 дн. Х 20 дн.) + (29,4 : 30 дн. Х 25 дн.) = 44,8 дн.

Средний заработок будет равен:

228 497 руб. 41 коп. : (29,4 Х 10 мес. + 44,8 дн.) = 674 руб. 43 коп.

За 8 дней отпуска, приходящихся на июнь, бухгалтер начислил 5395 руб. 44 коп. (674 руб. 43 коп. Х 8 дн.), а за 6 дней отпуска в июле – 4046 руб. 58 коп. (674 руб. 43 коп. Х 6 дн.).

Оборотную сторону записки расчета о предоставлении отпуска (форме № Т-60) бухгалтер турфирмы «Оле-ле» заполнил так:

Между прочим

Труднее всего с отпуском приходится американцам. США – одна из немногих стран, где правительство не регулирует политику отпусков частных организаций. Другими словами, в Америке работодатель совершенно не обязан предоставлять оплачиваемый отпуск своим подчиненным. В среднем американцы работают на 2 недели дольше японцев, которые издавна славились своим усердием и работоспособностью, и практически на 2 месяца дольше немцев, максимальная длительность отпуска которых достигает 15 недель в год.

В Дании отпуск длится 31 день, далее следуют Австрия и Финляндия – 30 дней. Во Франции и Норвегии работники отдыхают 25 дней, в Германии – 24. В Бельгии, Ирландии и Великобритании – 20 дней. Не европейские страны, как Бразилия – 22 дня, Австралия – 20, Колумбия и Новая Зеландия – до 15 дней. В США, а так же в Канаде и Японии минимальный отпуск – 10 дней. Только в Мексике работодатели предлагают своим подчиненным не более шести дней на отдых в год.

© "Бухгалтерия и кадры", №6, 2008